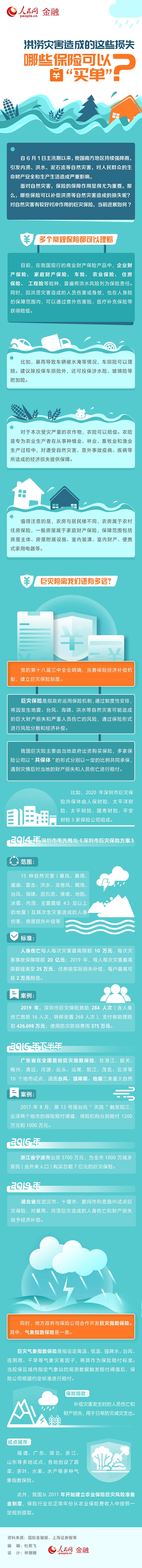

人民网北京7月22日电 (李彤、杜燕飞、黄盛)近日,河南等地持续遭遇强降雨,郑州等城市发生严重内涝,一些河流出现超警水位,个别水库溃坝,部分铁路停运、航班取消,造成重大人员伤亡和财产损失,防汛形势十分严峻。

面对自然灾害,如何发挥保险业的救助和补偿功能?“特事特办、急事急办。”今日,中国银保监会办公厅在下发的支持防汛救灾通知中强调,保险机构要集中调配查勘人员、救援设备,建立理赔服务绿色通道、简化理赔流程、提高理赔效率,做到应赔尽赔、早赔快赔。并特别强调,对因灾受伤人员,保险机构要通过减少医院等级限制、直赔、一站式结算等方式提高理赔效率;对受汛情影响暂时难以查勘定损的,可结合实际预付赔款,让受灾群众、受灾企业感受到金融服务温度。

保险机构纷纷启动应急预案

稍早一些,河南银保监局在20日晚曾向辖区内各金融机构印发《关于做好强降雨安全管理和金融服务工作的紧急通知》,要求各保险机构要主动作为、迅速响应。

业内已经在积极行动。记者梳理发现,中国人寿、大家保险、中国太保、众安保险、平安保险、中国人保、中信保诚人寿等保险公司,及腾讯微保等平台迅速启动了应急预案,可提供7×24小时多渠道全天候报案、救援业务受理等服务。同时,还推出了减免索赔手续、快速救援、快速预赔等多种服务方式。此外,多家保险公司也派出工作人员赶赴现场参与救援,设立了大灾车辆理赔定损服务点,集中提供理赔服务。

例如,中国人寿提供了免事故现场查勘,客户可使用手机以线上方式完成案件的查勘及后续理赔流程;大家保险注重人文关怀服务,取消了医疗险定点医院限制、自付自费药品限制;平安产险则抽调了全国理赔查勘人员驰援河南抢险。

财产险和人身险等险种可获理赔

“洪水、暴雨造成的人身伤害及车辆、农田、房屋等财产损失,属于人身意外伤害保险和财产保险的范围。”中国保险行业协会消费者权益保护专业委员会委员吴立新在接受人民网财经记者采访时表示,目前我国的人身意外伤害保险和财产保险覆盖率比较高,对应的保险产品对自然灾害的风险救助能够起到积极有效的作用,这也是保险发挥保险保障和社会管理功能的具体体现。

针对具体的投保、理赔,慧择奇点保险研究院首席研究员马潇告诉人民网财经记者,要关注保险条款和除外责任中的相关规定。“以财产险为例,一般有财产基本险、财产综合险和财产一切险三个常用险种。财产基本险仅承保火灾、爆炸、雷击、物体坠落、停水停电停气等责任,但综合险和一切险则包括了洪水等责任。”马潇说。

值得注意的是,在此次洪涝灾害中,车险报案较多。多家保险公司提醒,涉水行驶注意关闭启停功能,若车辆已被水淹,切莫重新启动车辆。

有业界人士建议,广大车主在购买车险时,除投保车损险外,还可考虑投保涉水险等附加险,转移暴雨等造成的车辆水淹等损失。

大力发展巨灾保险应对自然灾害

“本次河南暴雨导致的灾害,已经达到巨灾保险的保障范围。”吴立新说,巨灾保险是指对因发生地震、飓风、海啸、洪水等自然灾害,可能造成巨大财产损失和严重人员伤亡的风险,通过巨灾保险制度,分散风险。

我国是世界上自然灾害影响较为严重的国家之一。“十四五”规划纲要中亦提出,要完善国家应急管理体系,加强应急物资保障体系建设,发展巨灾保险,提高防灾、减灾、抗灾、救灾能力。

记者梳理发现,目前国内已有广东、宁波等15个省市开展了地方性巨灾保险试点,指导行业结合地方巨灾风险特点,提供差异化、特色化、定制化风险保障。

“在机制上,我国巨灾保险多以政府出资,保险公司或联合体承保的方式运行,这提高了当地居民和社会抵抗巨灾风险和损失的能力。”马潇表示,巨灾保险应结合大数据积累经验,做好灾前风险准备,增强产品可持续性,提升偿付能力。

清华大学五道口金融学院中国保险与养老金研究中心总监朱俊生向人民网财经记者表示,从全国层面看,巨灾保险在覆盖扩面、保障内容、保险立法上还有不小的提升空间。他建议,要推动包含更广泛灾因的巨灾保险出台,进一步丰富巨灾保险制度的保障内容以及尽快出台《地震巨灾保险条例》,完善巨灾保险立法,建立多层次的巨灾风险分散机制。

对于巨灾保险下一步的发展,今年6月份,银保监会副主席梁涛曾表示,将通过加强政策宣传,强化整个社会的风险管理意识,并充分调动地方政府和人民群众的积极性,多方协同,共同推动,充分发挥巨灾保险在国家应急管理体系中的重要作用。

原标题:车辆泡水农田受损保险能够为河南防汛救灾提供哪些保障